Kiểm soát ngân hàng là cần thiết

Chiều 23.11, Quốc hội thảo luận tại hội trường về dự án Luật các Tổ chức tín dụng, Đại biểu Quốc hội Phạm Văn Hoà - Uỷ viên Uỷ ban Pháp luật của Quốc hội - cho rằng, Chính phủ, Uỷ ban Thường vụ Quốc hội thống nhất quy định hạn chế thao túng, chi phối tổ chức tín dụng.

Trong đó, điều chỉnh người có liên quan có phù hợp với các loại hình tổ chức tín dụng và điều chỉnh sở hữu cổ phần cá nhân 3% thay vì 5% và quy định giảm dần lộ trình cấp tín dụng xuống 10% vốn tự có đối với một số khách hàng, người có liên quan. Ông Phạm Văn Hoà cho rằng, "đây là vấn đề lớn".

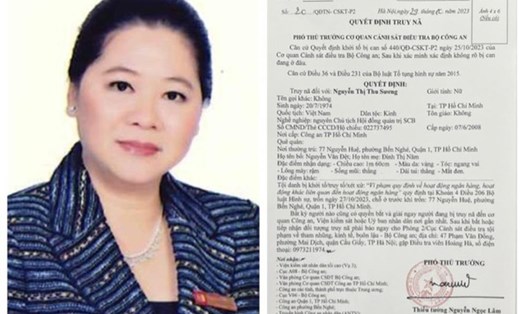

Theo đại biểu, quan trọng nhất hiện nay là ngân hàng phải kiểm soát, quan tâm hơn đối với trường hợp "ông chủ" của ngân hàng là doanh nghiệp đứng sau. Việc kiểm soát ngân hàng là cần thiết nhằm đảm bảo không thể xảy ra như hiện tượng SCB. Nguồn vốn cho vay đến các cổ đông của ngân hàng như hiện nay phải được giám sát mạnh mẽ.

Tạo cơ chế để xử lý tình trạng sở hữu chéo

Thảo luận về dự án luật này, đại biểu Trịnh Xuân An (đoàn Đồng Nai) cho rằng, đây là dự án luật khó, tác động rất lớn đến kinh tế xã hội, thậm trí an ninh trật tự.

Do đó, cần phải được nghiên cứu kỹ lưỡng, cẩn trọng. Các quy định của dự thảo luật phải hướng tới mục tiêu kép đó là tạo cơ chế để thúc đẩy các tổ chức tín dụng phát triển khỏe mạnh nhưng phải an toàn để làm bệ đỡ cho nền kinh tế.

Theo ông Trịnh Xuân An, dự thảo luật cần tiếp tục quan tâm đến vấn đề tạo cơ chế để xử lý tình trạng sở hữu chéo, chấm dứt tình trạng sở hữu chéo theo Nghị quyết của trung ương và Quốc hội.

"Thực tế qua vụ việc của Ngân hàng SCB và thực trạng hiện nay đặt ra 3 vấn đề tạo ra những rủi ro rất lớn cho hệ thống đó là sở hữu chéo, chi phối và thao túng tổ chức tín dụng. Do vậy, vấn đề này cần phải tiếp tục được nhận diện để xử lý, loại trừ.

Tôi cho rằng, sở hữu chéo, chi phối và thao túng là các thủ thuật rất tinh vi và thường là vô hình. Tuy nhiên với đối tượng vô hình và thường xuyên biến đổi này, ta lại dùng các công cụ như luật đang thiết kế (giảm tỉ lệ sở hữu cổ phần, giảm hạn mức cấp tín dụng và mở rộng đối tượng không được đảm nhiệm chức vụ), tức là ta đang lấy cái hữu hình để trị cái vô hình, theo tôi là không hiệu quả", ông nói.

Theo đại biểu, điều cốt lõi của hệ thống ngân hàng Việt Nam nằm ở vấn đề quản trị. Để chống sở hữu chéo, thao túng, chi phối trong hệ thống ngân hàng, yếu tố hàng đầu là phải xác định được cá nhân, tổ chức nào là chủ sở hữu thực sự của ngân hàng.

Do đó luật cần phải xây dựng khuôn khổ pháp lý nhằm xác định được cá nhân, tổ chức hay còn gọi với tên mỹ miều là "ông bầu" hay các "madam" nắm quyền chi phối, ảnh hưởng đến việc ra quyết định trong hoạt động của ngân hàng.

Để làm được vấn đề này, đại biểu đề nghị, quy định cụ thể 2 vấn đề: Thứ nhất là minh bạch thông tin của tất cả các cá nhân, tổ chức là cổ đông của ngân hàng thương mại thay vì giảm tỉ lệ sở hữu; xác định nghĩa vụ công bố thông tin đối với cổ đông (cả tổ chức và cá nhân) và nhóm người có liên quan sở hữu cổ phần của tổ chức tín dụng trên một mức cụ thể.

Thứ hai là kiểm soát được dòng tiền, nguồn tiền góp vốn thông qua cơ chế thanh toán không dùng tiền mặt và áp dụng kiểm soát dữ liệu cá nhân.

"Với tinh thần đó, tôi đề nghị cân nhắc giữ quy định như hiện hành về tỉ lệ sở hữu cổ phần tại Điều 63 và giới hạn cấp tín dụng ở Điều 136. Việc xác định lộ trình như đề xuất của Chính phủ, tôi cho rằng chưa thuyết phục và cần được đánh giá thêm", ông An cho hay.